Baru-baru ini, Indeks Harga Konsumen Amerika Serikat (CPI) mengejutkan pasar dan tetap sangat tinggi. Pasar menduga CPI akan naik 8,1% sejak awal tahun ke Agustus, tapi ternyata 8,3%.

Meskipun tren masih menurun—CPI tahunan 9,1% di bulan Juni dan 8,5% di bulan Juli—pasar telah mengharapkan adanya penurunan CPI yang lebih drastis. Hasilnya malah periode CPI yang lebih tinggi. Tapi, ada kabar baiknya.

Salah satunya adalah Bitcoin ($BTC) yang semakin murah! Beberapa minggu lalu kita sempat menyentuh level di bawah $19.000 juga, tapi setelah membaca beberapa analisis on-chain, kami memutuskan untuk mulai DCA kembali sekarang.

Menurut banyak metrik yang kami teliti, Bitcoin sedang berada dalam “zona value” yang sedap untuk diserok dengan perspektif jangka panjang. DCA yang kami lakukan akan terjadi setiap bulan, dan harapannya dapat menambah tumpukan aset blue-chip ini sebagai landasan portofolio yang kuat menghadapi badai multitahunan.

Yang Perlu Kalian Tahu Tentang Makro dan CPI

CPI vs core CPI

CPI adalah ukuran perubahan harga sekeranjang layanan dan barang yang dikonsumsi rata-rata orang. CPI diukur oleh ‘Bureau of Labor Statistics (BLS)’.

BLS ini melacak lebih dari 200 kategori barang dan jasa yang masuk ke dalam 8 grup utama: makanan dan minuman, perumahan, pakaian, transportasi, perawatan medis, rekreasi, edukasi, dan komunikasi, serta barang dan jasa lain. (Temukan lebih banyak informasi tentang CPI di halaman FAQ BLS.)

Sedangkan Core CPI tidak mencakup makanan dan energi, karena harganya lebih volatil.

Analis terkejut

Banyak analis pasar yang berhasil memprediksi bahwa penurunan harga energi akan mendorong CPI turun di bulan Agustus. Yang mengejutkan adalah kenaikan angka core CPI hingga 6,3% daripada prakiraan 6,1%. Ini disebabkan oleh biaya rental dan perawatan kesehatan.

Kebingungan seputar CPI

Beberapa komentator pasar berkata bahwa harga energi jatuh agar CPI bisa turun. Mereka bahkan berargumen bahwa ancaman jangka panjang terbesar pada ekonomi AS adalah disinflasi. Pengamat lain mengklaim bahwa pasar kerja sedang ketat, jadi pertumbuhan upah akan tetap kuat. Ini akan mendorong harga naik saat digabungkan dengan kendala pasokan.

Tergantung pada kerangka waktu dan data analisis, pendapat keduanya benar sebagian. Masalah utamanya adalah tidak ada satu orang atau organisasi yang bisa menganalisis setiap data dan hubungannya. Selain itu, data seperti sentimen dan ekspektasi konsumen bersifat subjektif, dan akan berubah menurut lebih banyak faktor lagi.

Dalam data bulan lalu, fokusnya adalah penurunan harga minyak. Tapi yang ketinggalan adalah aspek lain dari ekonomi yang bergerak lambat, dan membutuhkan waktu untuk disesuaikan ulang. Ini terbukti dengan kenaikan angka core CPI.

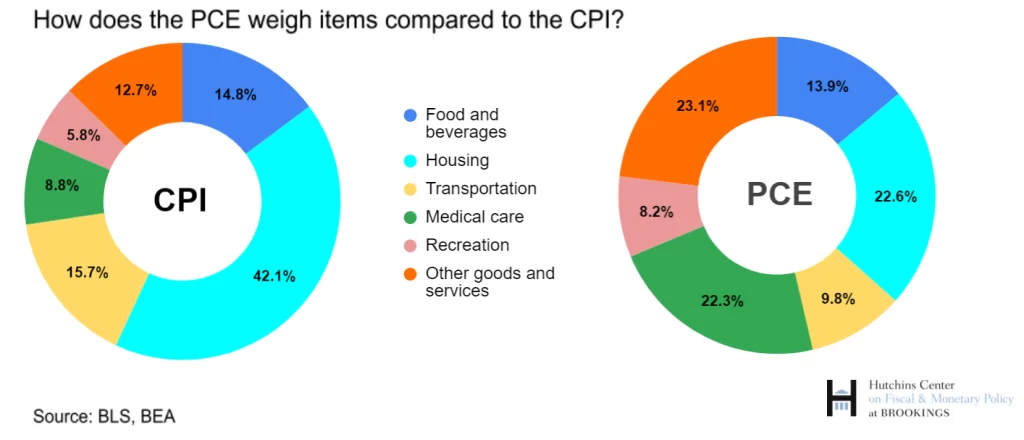

Bagaimana dengan PCE, ukuran inflasi yang disukai Fed?

Mengingat fokus CPI yang kuat oleh sektor keuangan dan media, pasti kalian terkejut bahwa CPI bukan ukuran inflasi yang disukai oleh Fed. Malahan, ukuran yang mereka sukai adalah Personal Consumption Expenditures (PCE), atau indeks harga PCE.

PCE diukur oleh ‘Bureau of Economic Analysis (BEA)’ dan digambarkan sebagai “suatu ukuran harga barang dan jasa yang dibayarkan oleh orang-orang yang tinggal di Amerika Serikat, atau yang membelikannya atas nama mereka. Indeks harga PCE ini dikenal mencakup inflasi (atau deflasi) di berbagai pengeluaran konsumen dan mencerminkan perubahan perilaku konsumen.”

Sekarang, Kita Ke Arah Mana?

Pendaratan yang halus

Semakin lama CPI perlu dijinakkan, semakin kecil kemungkinan AS dan seluruh dunia untuk mendarat secara halus. (Istilah “pendaratan yang halus” ini adalah skenario di mana bank sentral mampu memperketat kebijakan moneter untuk mengurangi inflasi, sambil menghindari resesi ekonomi.)

Ketakutan yang dimiliki pasar adalah bahwa Fed harus merusak ekonomi untuk menjinakkan inflasi. Skenario begitu akan menghancurkan profit perusahaan dan memangkas permintaan kerja, berakibat pada berkurangnya permintaan atas barang dan jasa. Kalau ekonomi AS hancur, itu akan merugikan negara pengekspor karena AS adalah pengimpor terbesar di dunia.

Proyeksi

Gambar chart di bawah dari Bank of America ini menunjukkan arah inflasi AS berdasarkan berbagai data CPI bulanan. (Tidak mempertimbangkan hubungna faktor lain, jadi jangan dianggap serius.)

Even with #peak #inflation behind us, as BofA shows, it will take a long time to get back to the Fed's 2% target unless we drop into a deflationary #recession.

— Lance Roberts (@LanceRoberts) September 19, 2022

h/t @ISABELNET_SA pic.twitter.com/UnRE5L2Nzm

Apa Artinya?

Saatnya bersantai

Menurut opini kami, satu hal penting yang banyak komentator pasar tidak sebutkan adalah waktu yang dibutuhkan ekonomi untuk merasakan dampak dari perubahan suku bunga. Sementara ada berbagai faktor yang memengaruhi kerangka waktu, secara umum dunia setuju bahwa dampak penuh kenaikan suku bunga akan dirasakan pasar 12 bulan setelah tindakan pertamanya. Pasar biasanya melihat 3–6 bulan ke depan, jadi kerangka waktunya sudah terlambat 2 periode.

Dengan berfokus pada tindakan Fed dari bulan ke bulan, perilaku investor jadi seperti trader. Investor seharusnya tidak memprioritaskan gerakan Fed bulan depan. Mereka seharusnya memprioritaskan batasan Fed dan apa yang akan terjadi jika ekonomi hancur. Seperti ibaratnya bermain Hockey Es, kita perlu meluncur (skate) ke mana kepingan bolanya akan pergi, bukan posisinya saat ini.

Visualisasi makro

Mari kita gunakan bantuan visual untuk menggambarkan makroekonomi. Bayangkan Fed dan bank sentral lain sebagai tombol di kapal kontainer. Fed bisa menaikkan suku bunga dengan menekan satu tombol untuk mengarahkan kapal. Komponen berbeda yang membentuk angka CPI adalah mesin kapalnya. Ada beberapa bagian yang beriringan menggerakkan kapal.

Sentimen konsumen itu setara dengan baling-baling pendorong kapal. Bahkan ketika arahnya telah berubah, butuh waktu agar gerakannya mulai terjadi. Yang paling lambat dan terakhir adalah pergantian haluan si kapal kontainer, yang melambangkan keseluruhan ekonomi. Dalam lingkungan yang tidak pasti, kesabaran dan gaya berpikir jangka panjang adalah keterampilan yang penting untuk diasah.

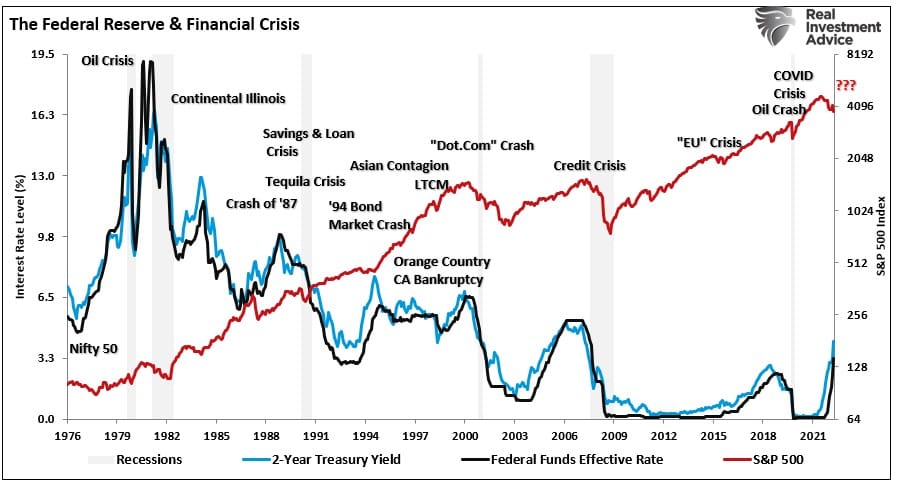

Pertimbangan serius

Kenaikan suku bunga tidak berarti pasar saham harus turun, atau pun sebaliknya. Gambar chart di bawah ini mengilustrasikan performa S&P 500 relatif dengan setiap pergantian haluan Fed.

Gambar chart kedua di bawah ini, membandingkan laba per saham (EPS) S&P 500 terhadap suku bunga Fed. Hasilnya bermacam-macam, dan bergantung pada situasi.

Dampak pada kripto

Saat ini, takdir kripto terikat dengan kondisi makroekonomi. Tapi pada suatu tahap nanti, pasar kripto akan membuat jalannya sendiri. Sampai itu terjadi, jangan coba-coba mengungguli pasar. 80% manajer dana yang aktif kalah melawan performa S&P 500. Kalau para profesional saja kalah melawan pasar, apakah kalian punya keunikan yang bisa mengalahkan mereka? Jika tidak, tetap ikuti strategi dasar yang sudah teruji coba dan terbukti.

Satu contoh kesederhanaan bisa ditemukan pada chart di bawah ini. Ini menunjukkan bahwa keseluruhan posisi ekuitas tetap sangat ringan. Ini pada akhirnya akan mengarah kepada kondisi bullish saat tekanan beli kembali. Masuk ke dalam posisi yang dekat level saat ini akan sangat menguntungkan dalam jangka panjangnya.

Meskipun begitu, hati-hati dengan 10 hari terakhir bulan September. Secara historis, ini adalah waktu yang paling terburuk dalam setahun, seperti yang terlihat di gambar.

Kabar Baiknya

Ketika menganalisis performa S&P 500 setelah 10 reaksi CPI yang terburuk, laba rata-ratanya adalah 19% selama 6 bulan berikutnya—seperti twit oleh Mark Minervini di bawah ini. Faktanya, ini telah terjadi sebanyak 9 kali dari 10 waktu. Kalau sejarah mengindikasikan masa depan, volatilitas mungkin akan mengejutkan kita ke arah atas.

FOMC meeting this week. Most "expect"+75bps. The market's reaction to Aug CPI report was one of 10 worst since 1970, but most occurred near market bottoms; the return going forward averaged about 19% over 6-months with a near 90% win rate. pic.twitter.com/U3aegeFiau

— Mark Minervini (@markminervini) September 19, 2022

Data CPI bulan Agustus yang tidak terduga menyebabkan koreksi berat pada harga aset berisiko. Tapi, investor sebaiknya berfokus pada gambaran yang lebih besar dan melihat area yang bisa mereka kontrol.

Jangan biarkan kebisingan jangka pendek memusingkan kalian. Tetapkan pandangan kalian ke arah jangka panjang, dan siapa tahu kalian akan menemukan peluang paling menguntungkan.